El Observatorio Europeo del Audiovisual ha publicado un nuevo informe sobre la propiedad y concentración de los medios audiovisuales en Europa.

El Observatorio Europeo del Audiovisual ha publicado un nuevo informe sobre la propiedad y concentración de los medios audiovisuales en Europa.

Titulado “Top players in the European AV industry - Ownership and concentration”, en él se destaca que los 100 principales agentes del audiovisual en Europa están creciendo el doble de rápido que el mercado.

Este estudio busca arrojar luz sobre la estructura de la industria audiovisual en Europa en términos de ingresos, así como sobre otros indicadores clave y específicos para los diferentes segmentos importantes del mercado audiovisual.

El análisis proporciona información acerca de los principales agentes del audiovisual mientras explora su concentración, su estatuto y el origen de su propiedad por ingresos, por suscripciones de televisión de pago, por suscripciones de SVoD, por número de canales de televisión, por número de servicios de video bajo demanda, por audiencias de televisión o por número de títulos de ficción televisiva para canales producidos, así como por número de pantallas de cine. También proporciona una visión transversal para los agentes clave en más de un segmento del mercado.

Se trata de la segunda edición de este informe y su autora (Laura Ene, analista en el citado Observatorio) introduce diferentes nuevos ángulos de análisis tales como la evolución en los rankings comparando con ediciones previas. También ofrece casos de estudio que ilustran los patrones de presencia europea y los modelos de expansión para grupos seleccionados, así como un análisis de los principales canales de pago y de los servicios SVoD.

El informe destaca que a finales de 2021:

- Las 100 principales compañías del audiovisual en Europa operando servicios audiovisuales fueron altamente resilientes y dinámicas e implementaron el crecimiento general del mercado audiovisual.

- La actividad M&A (fusiones y adquisiciones) ha surgido recientemente derivada de los agentes de telecomunicaciones y ha tenido más concentración en la región de Europa Central y del Este.

- Los intereses norteamericanos por la industria europea del audiovisual han continuado su tendencia al alza al priorizar las inversiones directas en vez de las indirectamente tradicionales.

- Los principales agentes del audiovisual en Europa son eclécticos cuando se trata de que su negocio principal aporte ingresos, así como en su estrategia de internacionalización.

- En el mercado de servicios de pago, excluyendo la distribución de servicios de terceras partes, los difusores tienen el principal porcentaje de suscripciones dentro del mercado de servicios de pago de propiedad europea.

Ingresos:

Los ingresos operativos acumulados de los servicios audiovisuales de las principales 100 compañías audiovisuales que operan en Europa crecieron entre 2016 y 2021 el doble de rápido que el mercado en general y a un ritmo superior al de la inflación media.

En otras palabras, estas 100 principales empresas crecieron un 17% en 2021 en comparación a 2016. La evolución positiva del mercado general de servicios del audiovisual fue debida al desarrollo muy dinámico de los ingresos del SVoD. De mientras, los ingresos acumulados de los agentes tradicionales (p.ej. canales de televisión o distribución de televisión de pago) entre los 100 principales también aumentaron en 2021 (un 10% más con respecto a 2016) en contraste con la evolución general de otros segmentos de mercado tradicionales.

Los agentes tradicionales aportaron el 56% de ingresos incrementales entregados por los 100 grupos principales durante el mismo periodo. Sin embargo, el crecimiento de los 100 principales agentes fue ampliamente impulsado por los agentes puramente de SVoD, por citar algunos: Netflix, Amazon, DAZN y Apple. Sus ingresos acumulados se multiplicaron por seis entre 2016 y 2021 y representaron el 44% del crecimiento de los 100 agentes principales.

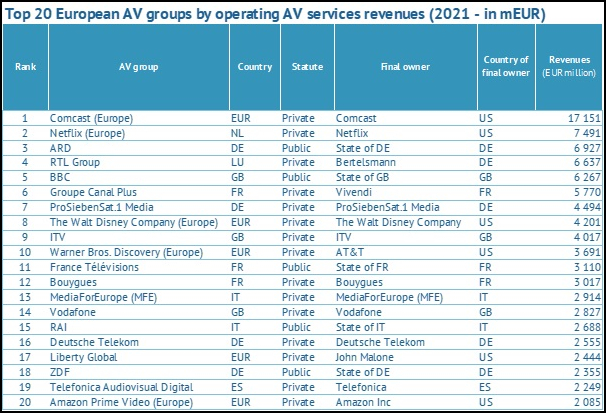

Los 20 agentes principales representaron consistentemente el 71% de las 100 mejores cifras de ingresos (durante el mismo periodo analizado).

Los agentes públicos (PSBs) mostraron una evolución por debajo de la tasa de crecimiento promedio de las 100 empresas audiovisuales y en 2021 vieron su peso disminuido en un 3% en comparación a 2016. En consecuencia, su participación de mercado cayó al 30% en 2021.

El peso de los intereses estadounidenses en el top 100 de ingresos aumentó en 2021 un 3% más con respecto a 2016, hasta una cuota de mercado del 30% a finales de 2021) principalmente debido al aumento de los agentes puros de SVoD, pero también a los servicios SVoD respaldados por E.E. U.U. como Sky, Paramount+ o Disney+. Los agentes norteamericanos tienden a empezar a priorizar la expansión a través de inversiones directas mediante el lanzamiento de plataformas SVoD, adquiriendo activos europeos y produciendo contenido local en lugar de inversiones indirectas tradicionales.

M&A (fusiones y adquisiciones):

A pesar de que la evolución fue principalmente debida al crecimiento orgánico, los agentes también se involucraron en consolidaciones para reforzar sus ingresos creando mejores propuestas de mercado, escalando costes y minimizando pérdidas.

Estos movimientos del mercado surgieron entre 2021 y mitad de 2022, impulsados por los agentes de telecomunicaciones y fueron más concentrados en la región CEE (Europa Central y Europa del Este). Estos movimientos fueron generalmente diseñados para expandir negocios a nuevos territorios o para dar acceso a segmentos del mercado complementarios, para dar contenido premium a precios competitivos, para emparejar el contenido con una fuerte distribución, para optimizar la explotación de la ventana, para crear ofertas de telecomunicaciones sólidas y convergentes, para incrementar el footprint, para ganar porcentaje de mercado, para competir mejor en la guerra de streaming o para optimizar sus actividades y centrarse en sus puntos fuertes.

Fue también un periodo en el cual se hizo más visible la tendencia emergente de inversiones realizadas en el sector audiovisual por parte de fondos de equity, inversores y agentes de las TIC, así como por la industria audiovisual fuera de Europa.

Si bien están activas en varios segmentos del mercado audiovisual al mismo tiempo, la mayoría de las 100 principales empresas del audiovisual en Europa por ingresos operativos de audiovisual parecen estar impulsadas por una actividad líder, lo que hace que las 100 principales sean heterogéneas en cuanto a su cartera. Además de la particularidad de su core business, estos agentes principales también son muy eclécticos en cuanto a su modelo de internacionalización, enfoque geográfico de la estrategia de expansión, nivel de cobertura territorial y estrategia de expansión.

Servicios Pay-AV:

El SVoD destaca como el segmento de mercado audiovisual más concentrado de Europa, seguido de la televisión de pago. A finales de 2021, los suscriptores de las tres plataformas OTT principales (es decir, Netflix, Amazon y Disney+) acumularon un total del 71% de las suscripciones de SVoD, mientras que el 76% de las suscripciones de televisión de pago fueron acumuladas por las 20 principales plataformas/operadores de televisión de pago.

Las suscripciones AV de pago (Pay-TV y SVoD) acumuladas en 2021 por los principales agentes de servicio AV de pago que poseen al menos un canal de televisión de pago destacado o una plataforma SVoD muestran un hecho interesante. De hecho, se puede deducir que los intereses de los grupos de propiedad europea están impulsados por un perfil muy diferente al de los grupos respaldados por los Estados Unidos en Europa.

Los organismos de difusión de destacados canales de televisión de pago representaron más del 80% de la cuota europea de suscripciones acumuladas a un servicio AV de pago. A diferencia de los agentes puros de SVoD en general, los organismos de difusión respaldados por Europa también tienden a estar activos en el segmento de televisión de pago del que obtienen en promedio la mitad de sus suscripciones acumuladas a los servicios de AV de pago.

Por el contrario, las plataformas SVoD puras están impulsando el 70% de la participación de los EE. UU. en las suscripciones a servicios AV de pago, y las suscripciones restantes las acumulan las principales cadenas estadounidenses y los canales europeos respaldados por los EE. UU.

Consulta el informe completo en este enlace.